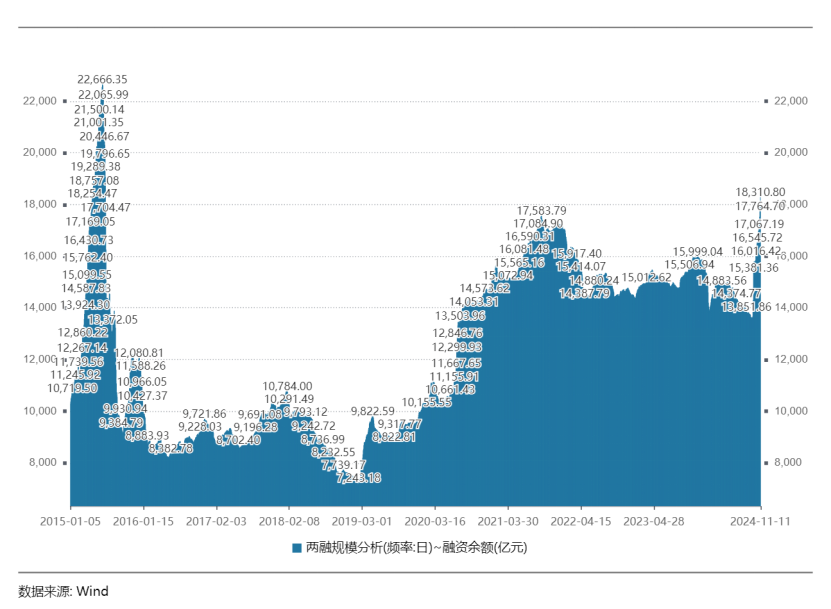

近期,A股融资余额已超过1.8万亿,仅次于2015年高峰期,创下近9年以来的新高。

WIND数据统计,截至11月11日,A股两融余额规模达到1.84万亿,两融交易额占A股成交额占比达11.23%。其中融资余额达到1.83万亿,比前一天增加了366亿元,超过2021年融资高点1.76万亿。

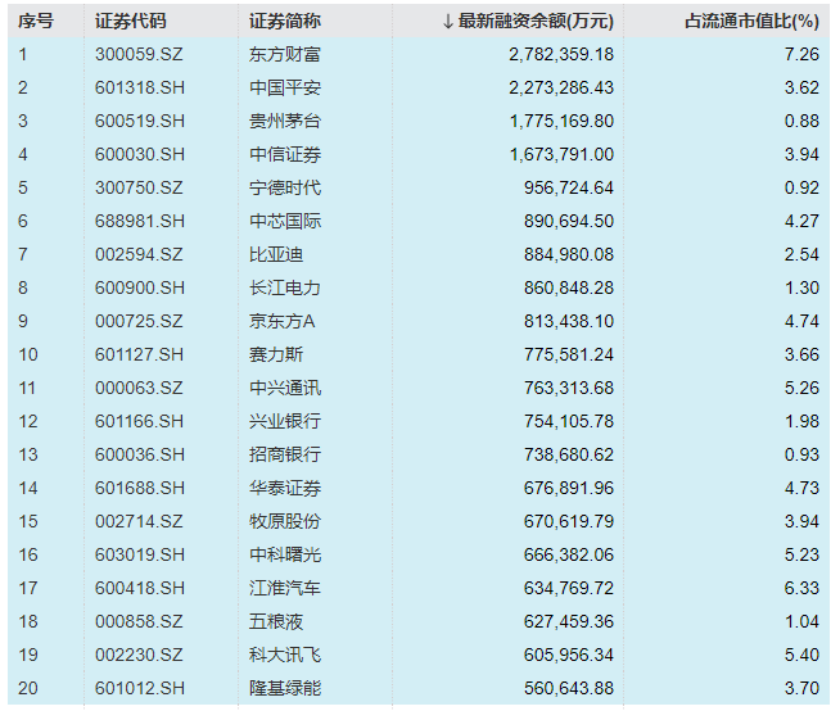

从两融资金的偏好来看,融资最集中的行业是电子、非银金融、计算机、电力设备、生物医药、机械设备等,目前融资占流通市值比例最高的个股包括东山精密、太平洋、润和软件、东方财富、软通动力、昆仑万维、江淮汽车、指南针、赣锋锂业、华工科技等。

上市券商三季报显示,两融规模收缩导致利息净收入同比下降,但进入10月份两融余额就一路攀升,从9月底的1.44万亿快速增长到1.84万亿,预计上市券商四季度的信用业务收入环比将大幅反弹。

融资余额创9年新高

截至11月11日,A股融资余额时隔九年,再次突破1.8万亿,仅次于2025年融资余额高点。

WIND数据显示, 11月8日,A股两融余额突破1.8万亿,融资余额为1.79万亿;受上周五财政部新闻发布会公布的10万亿化债政策提振,A股再次吸引了两融杠杆资金入市,截至 11月11日,A股沪深两市的两融余额规模已达到1.84万亿,两融交易额占A股成交额占比已达11.23%。

其中,融资余额达到1.83万亿,比前一天增加了366亿元,超过2021年融资高点1.76万亿,是近9年以来的新高。

今年以来,融资融券三季度随市场一路下探,至9月30日两融余额只有1.44万亿,但此后受一揽子政策提振,沪深成交额多日突破2万亿,两融余额也快速增长到1.84万亿。而融资买入额占A股成交额的比例,也从今年6.77%的低位攀升至超过11%,11月8日融资买入额占比达到11.17%。

两融资金偏好哪些个股?

从两融资金的偏好来看,若按申万行业分类计算,融资买入最集中的前十大行业是:电子、非银金融、计算机、电力设备、医药生物、机械设备、有色金属、汽车、基础化工、国防军工等。

若按wind二级行业分类,融资买入最集中的前十大行业是:资本货物、材料、技术硬件与设备、多元金融、软件与服务、半导体、生物制药、食品饮料、汽车及零部件、银行等。

其中,融资余额最高的前十大个股包括:东方财富、中国平安、贵州茅台、中信证券、宁德时代、中芯国际、比亚迪、长江电力、京东方A、赛里斯等。

目前,融资余额占流通市值比例最高的前十个股包括:东山精密、太平洋、润和软件、东方财富、软通动力、昆仑万维、江淮汽车、指南针、赣锋锂业、华工科技等。

券商信用业务触底反弹

上市券商三季报显示,融资融券及股票质押等信用业务的规模收缩,导致前三季度券商的利息净收入同比下降。

据卖方机构统计, 2024三季度末,44家上市券商合计融出资金1.23万亿元,较上年末同比下降9%,合计买入返售金融资产3494亿元,较上年末下降23%。受此影响,今年前三季度上市券商合计信用业务收入同比减少27%至262亿元,其中第三季度单季信用业务收入83亿元,同比下降25%。

但9月24日国常会发布一揽子政策工具,10月12日、11月8日财政部先后召开新闻发布会,公布一系列财政政策等,A股交投情绪上涨,吸引了大量两融杠杆资金入市。据WIND统计,两融余额从9月23日的1.37万亿一路攀升,进入10月份两融余额就从1.5万亿增长到1.7万亿,截至11月8日突破1.8万亿,11月11日增长达到1.84万亿。

分析人士认为,券商的信用业务收入与市场成交活跃度高度相关,当前A股市场并未降温,预计两融交易额占A股成交额的比重将维持在10%左右,上市券商四季度的信用业务收入有望触底反弹。

上一篇:没有了

下一篇:没有了